物件売却で投資指標が良くなる話

■不動産投資の羅針盤「プレミア投資部」はこちら

■大家さんのための無料Web情報誌「満室経営新聞PLUS」はこちら

物件売却についてのお話、つづきです。

前の記事では、決算書(主に貸借対照表)は、いくらで不動産を購入してもその金額が資産となるので、含み益を顕在化させるために物件を売ることもありますよ、という話をしました。

◆ある程度の期間保有した不動産を売却する3つのメリット

1.現金が増え、更に大きな投資に進める

2.決算書に表れなかった含み益が顕在化する

3.レバレッジ比率の改善1以外はちょっと理解が難しいかもしれませんが、お金いっぱい持ってる投資家さんでも定期的に物件を売っているのは上記の理由から。

— 投資家けーちゃん (@toushikakeichan) June 10, 2020

今日は、こちらのツイートの3つめ「レバレッジ比率の改善」について説明します。

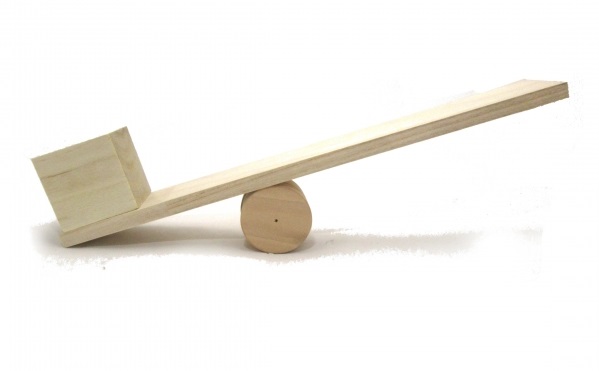

◆一般的なレバレッジの説明

レバレッジとは、不動産投資でいうと「借入をすることで、投資を加速させる」というような意味合いで使います。

レバレッジは「梃子(てこ)」のことで、自己資金の何倍ものお金で不動産を運用することで、自己資金に対して他の投資ではなかなか出しづらいような収益を得ることができます(もちろん、損失にもレバレッジはかかります)

1千万円の自己資金で不動産を買い、年間100万円の手取りがあれば投資利回りは10%ということになります。

しかし、1千万円を頭金にして1億円の不動産を買うとします。借りた9千万円の元利返済は年間400万円ですが、10倍規模の物件を買ったことにより、毎年1千万円の手取りがありますから、手残りは差し引き600万円。

自己資金1千万円に対する投資利回りは、実に60%という高水準になるのです。

ここまでは、レバレッジ効果についての基礎的なお話です。

◆投資利回りは毎月悪化する

しかし、投資の世界は「いつでも現金になる資産」は現金と同じように考えることがあります。

例えば上記の1億円物件で、返済が進んで元金が4千万円に減ったとしましょう。きちんと管理運営をしてきた結果、その時点でも同額の1億円で売却できるものとします。

すると、当該物件に拠出している自己資金は「実質的に6千万円」と考えることもできます。(売却想定価格1億円ー残債4千万円)

一方、物件から得られるキャッシュフローは購入時と変わらず年間600万円ですので、投資利回りは「600万円÷(実施的な自己資金)6千万円 = 10%」とかなり悪化していることになります。

10%というと、全額自己資金で1千万円の物件を買った場合と同じ水準ですね。ここからさらに返済が進めば、「自己資金に対する投資リターン」は、借入を使わなかった場合より悪い水準にまで落ちます。

◆「買い換え」で、レバレッジ比率を元に戻す

であれば、不動産を売却して現金6千万円を得て、そこから税金を払って残った4千万円で同じような投資をした方が効率的だ・・という考え方もできます。

当初の自己資金が4倍に増えましたので、今度は4億円の物件を買うことができるという訳です。4億円の返済が年間1600万円くらいで収入が4千万円ですから、手残りは2400万円。

拠出した自己資金4千万円に対する投資利回りは60%に復活するし、保有規模も増えますよね・・という話です。

もちろん、安定して収益を出してくれる物件を売却したとして、同じようなスペックのものが新しく買えるかどうかは分かりませんし、手持ち資金が増えても、それがそのまま購入(借入)できる金額に比例する保証はありません。

投資理論を学ぶ過程で知ったこの仕組みと理屈は、正直「不動産会社が売買を活発化させるため」に考案したフシもあるように思います。

でも、こういう理論を知っているのと知らないのでは、規模を増やしたいと思ったときの実際の増え方はかなり違ってくるはずです。売らずに持ち続ける場合も、根拠のある保有ができるはずです。

物件はなるべく長期で保有してレバレッジ比率を低く保って安全度を高めるか、計画的な入れ替えで超スピードで増やしていくか。

大切なのは「自分が”そうありたい”と思った通りに進んでいるかどうか」であり、計画性や結果の検証のためにも、こういった理論を知っていることは大切だと思います。